グリーン投資減税の適応を受けられるのは大きなメリット

http://www.enecho.meti.go.jp/greensite/green/のイメージ画像を使用しています。

http://www.enecho.meti.go.jp/greensite/green/のイメージ画像を使用しています。

10kW以上の太陽光発電機器を導入する個人事業主・法人の方にさらなる優遇措置があります。グリーン投資減税という税制上の優遇措置です。固定価格買取制度における発電した電力の全量買取りとはまったく別で適用される内容です。10kW以上の産業用太陽光発電を導入するすべての方にとって魅力的な内容というわけではないですが、条件とニーズさえ満たせば、事業として太陽光発電を導入する一つの判断材料になると思います。優遇の内容や機関等の条件を以下にまとめてみましたので確認してみてください。

グリーン投資減税とは何か?

そもそもグリーン投資減税は、再生可能エネルギーの普及を促進させるために、国が定める税制上の優遇措置のことで、再生可能エネルギーを導入した事業者が利用することができる制度のことを指します。

2011年6月に創設され、2012年5月に変更されました。さまざまな再生可能エネルギーや、エネルギー使用合理化設備(LEDや高断熱窓など)でも、適用を受けることができるので、特に工場などを所有している方は一度詳しく見てみると良いでしょう。グリーン投資減税の詳細を抜粋しておきます。

※※年度内導入を検討の方へ※※

2016年度(平成28年度)買取価格の適用を受けての太陽光発電導入は、すでに受付を終了しました。今後検討される方については、2017年度以降の固定価格買取制度が適用となります。どう検討していけばよいか、下記ページをご覧頂けるとスムースですので、ご参照ください。

【グリーン投資減税の優遇内容】

- 青色申告をしている中小企業者に限り、設備取得額の7パーセント相当額の税額控除。

- 青色申告をしている個人または法人を対象に、普通償却に加えて、取得額の30パーセント相当額を限度として償却できる特別償却。

- 青色申告をしている個人または法人を対象に、取得価額の全額を償却(100パーセント償却・即時償却)できる特別償却。

少しわかりにくいかもしれないので、簡単に解説しておくとグリーン投資減税は、3種類の優遇方法があるということになります。

1つめが、中小零細の個人事業主・法人に限り適用されるもので、、太陽光発電の設置に支払った金額の7%を支払うべき税金から免除してくれる、税金を安くしてくれるというもの。

2つめが、個人事業主、法人が太陽光発電システムの費用の一定割合を設置年度に経費として計上してよいというものです。で、この先に経費として計上できる割合が、太陽光発電システムの設置費用の30%のパターンが2番目の優遇措置で、100%のパターンが3番目の優遇措置と分かれるわけです。※ここで注意しておいていただきたいのは、優遇措置2の場合、残りの耐用年数期間については、未償却の70%部分を定年償却するし、優遇措置3の場合の即時償却の場合は、以降の償却はないということです。

つまり、単なる償却の先取り、経費の先取りということができます。

http://www.enecho.meti.go.jp/greensite/green/green-outline.htmlグリーン投資減税

概要と対象者

青色申告書を提出する個人及び法人が、対象設備を取得し、かつ1年以内に事業の用に供した場合に、取得価額の30%特別償却(一部の対象設備については即時償却)又は7%税額控除(中小企業者等のみ)のいずれかを選択し税制優遇が受けられる制度です。

(1)普通償却に加えて、基準取得価額(計算基礎となる価額)の30%特別償却及び即時償却。

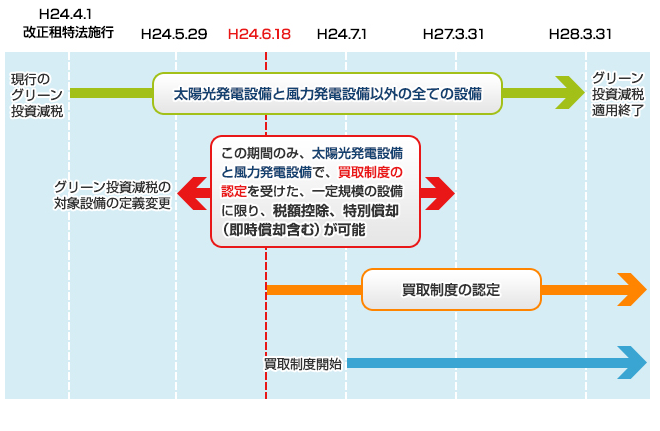

平成25年4月1日から平成28年3月31日までの期間内に取得等し、その日から1年以内に事業の用に供した場合、事業の用に供した日を含む事業年度において30%の特別償却ができます。なお、太陽光発電設備、風力発電設備及び熱電併給型動力発生装置については、平成27年3月31日までの期間内に取得等して、その日から1年以内に事業の用に供した場合、事業の用に供した日を含む事業年度において即時償却ができます。

(2)中小企業者等に限り、基準取得価額の7%相当額の税額控除。

中小企業者等は、特別償却及び即時償却に加え、7%の税額控除との選択が可能です。ただし、供用年度の所得に対する法人税の額(個人の場合は供用年の事業所得に係る所得税の額)の20%相当額が税額控除の限度となります。

※中小企業者等:以下に該当する中小企業者又は農業協同組合等

大企業の子会社等を除く資本金1億円以下の法人又は資本・出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人。個人事業者 においては常時使用する従業員数が1,000人以下のもの。

農業協同組合、農業協同組合連合会、中小企業等協同組合、出資組合である商工組合及び商工組合連合会、内航海運組合、内航海運組合連合会、出資組合である生活衛生同業組合、漁業協同組合、漁業協同組合連合会、水産加工業協同組合、水産加工業協同組合連合会、森林組合並びに森林組合連合会。 グリーン投資減税の適用を受けることができる者は、青色申告書を提出する個人及び法人(連結親法人又は当該連結親法人による連結完全支配関係にある連結子法人を含む)です。(租税特別措置法第10条の2の2第1項、第42条の5第1項、第68条の10第1項)

上記の個人及び法人が、適用期間内に対象設備を取得、製作または建設し、取得、製作または建設した日から1年以内に、国内において当該個人及び法人の事業の用に供した場合に適用されます。

適用期間

平成25年4月1日から平成28年3月31日までの期間内(即時償却については平成27年3月31日までの期間内)

注意事項

この制度による特別償却と税額控除との重複適用は認められません。

この制度による特別償却又は税額控除の適用を受ける資産は、租税特別措置法上の圧縮記帳、他の制度による特別償却又は他の税額控除の規定の重複適用は認められません。特別償却及び即時償却の適用を受けるためには、確定申告書等に償却限度額の計算に関する明細書を添付して申告する必要があります。また、税額控除の適用を受けるためには、控除を受ける金額を確定申告書等に記載するとともに、その金額の計算に関する明細書を添付して申告する必要があります。なお、繰越税額控除限度超過額の繰越控除を受けるためには、繰越税額控除限度超過額が生じた事業年度以後の各事業年度の確定申告書に繰越税額控除限度超過額の明細書を添付し、かつ、繰越税額控除限度超過額の繰越控除を受けようとする事業年度の確定申告書等に繰越控除を受ける金額を記載するとともに、その金額の計算に関する明細書を添付して申告する必要があります。

特別償却の適用を受けることに代えて、特別償却限度額以下の金額を損金経理により特別償却準備金として積み立てること又はその事業年度の決算確定日までに剰余金の処分により特別償却準備金として積み立てることにより、損金の額に算入することも認められます。

適用対象資産については、財務省告示(平成23年6月30日財務省告示第219号)及び「対象設備一覧」を参照してください。ただし、平成25年4月1日より前に取得等したものについては、なお従前の例によります。制度上の留意点

製作又は建設の後事業の用に既に供されたものは対象となりません。貸付の用に供した場合は対象となりません。なお、所有権移転外リース取引による取得は税額控除のみ適用可能です(特別償却は適用されません)。他の特別償却制度、割増償却制度等の適用を受けるものは対象となりません。ただし、本制度の対象設備のうち固定資産税の減免措置の対象となっているものについては、その減免措置の適用を受けることができます。太陽光発電設備は電気事業者による再生可能エネルギー電気の調達に関する特別措置法に規定する認定発電設備でその出力が10キロワット以上であるものに限ります。また、風力発電設備については、同法に規定する認定発電設備でその出力が10,000キロワット以上であるものに限ります。

太陽光発電設備、風力発電設備及び新エネルギー利用設備等で電気事業の用に供したものは対象となりません。エネルギー使用制御設備で住宅の用に供したものは対象となりません。 税額控除の限度額を超える金額については、その後1年間繰り越すことができます。ただし、この繰り越しの場合にも、法人税の額(個人の場合は所得税の額)の20%相当額が税額控除の限度となります。国又は地方公共団体の補助金等をもって取得等したものは対象となりません。

グリーン投資減税の期間が延長になりました!

当初、平成5年3月31日までの予定で実施されたグリーン投資減税ですが、新たに平成25年度の税制改正大綱で、延長が決定になりました。新しい期間は、次のとおりです。

期間は、平成28年3月31日まで

即時償却については、平成27年3月31日まで

※太陽光発電の即時償却についても併せてご確認ください。

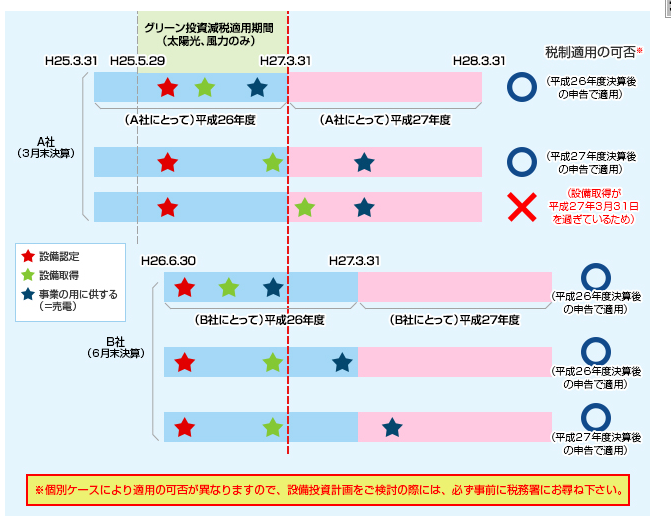

グリーン投資減税適用の考え方とタイミング

今回の減税措置の内容は、基本的に節税効果、税の繰り延べ効果にあります。即時償却したり、前倒しで償却するということは、本年あるいは、前倒しで減価償却することができ、今年度の減税につながるということになります。逆にいうと将来的には経費計上できなくなるので(一定期間は繰越できます)、増税ということになります。しかし、事業という側面で考えると手持ち資金の流動性は、それだけで高い価値があるといえます。

今日の1万円のほうが来年の10万円より価値が高いわけです。なぜなら、今あるお金を使ってビジネスをしたら、1年後、2年後に何倍にも増やすことができるからです。つまり、今の資金の価値は来年、再来年、もっと言えば10年後の資金の価値より圧倒的に高いということです。

ただし、赤字企業にはあまりおすすめできません。そもそも支払う税金がなければ節税することもできないので、今一括で経費で落として、将来利益が出たときに経費計上できないのであれば、意味がないためです。以上のことから、儲かっている事業者にとってメリットの大きな制度ということができるでしょう。

※この減税措置の適用をうけたい場合、それぞれの期限までの間に設備を取得して設置し、そこから1年以内に稼動することが条件になります。適用はそ稼動を始めた年度の決算期になります。以下の図を確認ください。

上記2つの画像は、タイナビネクストよりお借りしています

節税効果の具体的事例

このグリーン投資減税を活用した場合、どれくらいの効果があるかを簡単にシミュレーションしてみました。

【中小・零細企業が導入した場合】

経常利益:3,000万円、45kW1,600万円の太陽光発電を導入したとします。

・即時償却の額:1,600万円

節税しなかった場合の法人税(実効税率40%と仮定)

3,000万円 × 40% = 120万円

グリーン投資減税を適用して即時償却し場合(実効税率40%と仮定)

(3,000-1,600)万円 × 40% = 56万円

節税(繰り延べ)効果は、120万円-56万円=64万円ということができます。

収める税金の繰延策として非常に有効なので、活用するのも手でしょう。

また、《全国対応》産業用太陽光発電無料見積り~他サイトより高けれはご一報ください~で簡単無料の簡易シミュレーションを取得した際に節税額も分かります。

実際に机上の空論で確認するより業者から直接資料をもらったほうが、より簡単に概要理解でき、かつ投資シミュレーションでイメージすることができるかもしれません。特にアベノミクス効果で景気がよい企業の経営者さんや個人事業主さんにはぜひおすすめしたいです。太陽光発電投資は、今最も熱い投資であることは間違いないでしょう。そうでなければ、こんなにたくさんの畑違いの優良企業が、太陽光発電所を全国各所につくるわけはありません。一度詳しく検討してみてはいかがでしょうか?

グリーン投資減税に関するまとめ

ただでさえメリットの大きい事業としての太陽光発電投資。お金をかけて導入さえすれば、あとは多少のメンテナンスはあるものの基本的には何もすることなく運用されます。しかも、発電することはメーカーが保証しており、発電した電力は、20年間高価格で買い取ってくれることを約束しているのです。さらに、節税効果が見込まれるのであれば、渡りに船とはまさにこのことで、(主に課税の繰延ですが、一括減価償却などインパクトが大きい即時償却はすごいと思います)。

特に儲かっている個人事業主さんや法人の方はやらない手はないと思います。ただし、初期投資としてキャッシュか資金調達する手段があり、かつ10kW以上の太陽光発電を導入するだけのスペースがあることが条件になります。※万が一スペースがなければ、設置場所を全国のどこか都合のよい場所に捜し求めればよいだけですが・・・。

詳しいことは、太陽光発電の投資としての考え方を示したページ、10kW以上の太陽光発電システムを導入するにて詳細な点を確認いただけたらと思います。きっとお役に立てる、有益な情報を入手できることと思います。

注:2014年9月、10月に九州電力をはじめとした電力会社5社が新規再生可能エネルギーの接続申請を一時中断しました。今は受付再開していますが、今後産業用太陽光発電に参入できるチャンスは減っていくことが予想されます。また一方で、太陽光発電事業に不安感を覚える方も多いでしょう。しかしそれは、メディアによる正確な情報提供が行われないことによって起こることです。ことの真相、真実は、2014年度は産業用太陽光発電最後の年となるか参照ください。

当サイト一押しのコンテンツをご覧ください。

あなたが太陽光発電を導入すべきかどうかを知るために、必要な情報が、当サイトにはしっかりと記載してあります。

当カテゴリ内の記事一覧

|

|

|

|

|

|

|

|

|

|

|

|

太陽光の設備認定と電力売電権利をお売り下さい。